BRASÍLIA/DF - Sem acordo entre o governo e os bancos, os juros da dívida do rotativo do cartão de crédito e da fatura parcelada serão limitados a 100% da dívida a partir de 3 de janeiro, decidiu no fim da tarde o Conselho Monetário Nacional (CMN). O teto estava especificado na lei que instituiu o Programa Desenrola, sancionada em outubro.

A lei do Desenrola havia estabelecido 90 dias para que as negociações entre o governo, o Banco Central, as instituições financeiras, o Congresso Nacional e o Banco Central chegassem a um novo modelo para o rotativo do cartão de crédito. Caso contrário, valeria o modelo em vigor no Reino Unido, que estabelece juros até o teto de 100% do total da dívida, que não poderá mais subir depois de dobrar o valor.

Logo após a divulgação da decisão, o ministro da Fazenda, Fernando Haddad, comentou o acordo. “É importante ressaltar que, neste período de 90 dias, as instituições não apresentaram nenhuma proposta”, disse Haddad, pouco antes de ir à confraternização de fim de ano dos ministros, na Granja do Torto.

“Se vocês pensarem no Desenrola, esse era um dos grandes problemas do país. As pessoas [que renegociaram os débitos no programa] estavam, muitas vezes, com dívidas dez vezes superior à original”, disse o ministro. “Agora, a dívida não poderá dobrar”, completou.

Portabilidade

Além de oficializar o teto de juros, o CMN instituiu a portabilidade do saldo devedor da fatura do cartão de crédito, item que não estava na lei do Desenrola. A dívida com o rotativo e com o parcelamento da fatura poderá ser transferida para outra instituição financeira que oferecer melhores condições de renegociação.

Segundo o CMN, a portabilidade entrará em vigor em 1º de julho de 2024. A medida também vale para os demais instrumentos de pagamento pós-pagos, modalidades nas quais os recursos são depositados para pagamento de débitos já assumidos.

A proposta da instituição financeira deve ser realizada por meio de uma operação de crédito consolidada (que reestruture a dívida acumulada). Além disso, a portabilidade terá de ser feita de forma gratuita.

Caso a instituição credora original faça uma contraproposta ao devedor, a operação de crédito consolidada deverá ter o mesmo prazo do refinanciamento da instituição proponente. Segundo o Banco Central (BC), a igualdade de prazos permitirá a comparação dos custos.

Transparência

O CMN também aumentou a transparência nas faturas do cartão de crédito. A partir de 1º de julho de 2024, as faturas deverão trazer uma área de destaque, com as informações essenciais, como valor total da fatura, data de vencimento da fatura do período vigente e limite total de crédito.

As faturas também deverão ter uma área em que sejam oferecidas opções de pagamento. Nessa área deverão estar especificadas apenas as seguintes informações: valor do pagamento mínimo obrigatório; valor dos encargos a ser cobrado no período seguinte no caso de pagamento mínimo; opções de financiamento do saldo devedor da fatura, apresentadas na ordem do menor para o maior valor total a pagar; taxas efetivas de juros mensal e anual; e Custo Efetivo Total (CET) das operações de crédito.

Por fim, as faturas terão uma área com informações complementares. Nesse campo, devem estar as informações como lançamentos na conta de pagamento; identificação das operações de crédito contratadas; juros e encargos cobrados no período vigente; valor total de juros e encargos financeiros cobrados referentes às operações de crédito contratadas; identificação das tarifas cobradas; limites individuais para cada tipo de operação, entre outros dados.

Por Wellton Máximo – Repórter da Agência Brasil

CHINA - As perspectivas econômicas da China parecem incertas para 2024, considerando que mesmo um ano após o fim do isolamento social devido à covid-19, a tão sonhada recuperação econômica para alavancar o desenvolvimento da segunda maior economia do mundo não chegou.

As guerras em Gaza e na Ucrânia estão estressando os laços da China com o Ocidente. Uma cúpula de líderes entre EUA e China ajudou a colocar as relações de volta nos trilhos, mas também definiu claramente a divisão acentuada entre as duas potências globais.

Para contrapor uma ordem mundial liderada pelos EUA, a China está promovendo visões alternativas para a segurança global e o desenvolvimento, cujas perspectivas dependem, em parte, de restaurar sua própria vitalidade econômica.

As restrições relacionadas à pandemia terminaram, mas a China ainda enfrenta desafios fundamentais de longo prazo: uma taxa de natalidade em queda e uma população envelhecida - a Índia a superou como o país mais populoso do mundo em abril - e sua rivalidade com os Estados Unidos em relação à tecnologia, Taiwan e o controle dos mares abertos.

Outro desafio é equilibrar o controle cada vez mais rígido do Partido Comunista sobre inúmeros aspectos da vida com a flexibilidade necessária para manter a economia dinâmica e em crescimento.

“Este ano começou muito otimista”, afirma Wang Xiangwei, especialista em China e ex-editor-chefe do jornal South China Morning Post. “E agora que estamos terminando 2023, acho que as pessoas estão ficando mais preocupadas com o que... estará reservado para o próximo ano”.

Um inverno de esperança

Mesmo que o crescimento econômico do país tenha enfrentado diversos desafios, o ano começou esperançoso para a população chinesa como um todo. Multidões lotaram templos e parques em janeiro passado para o Ano Novo Lunar e a vida parecia estar voltando à normalidade pela primeira vez em três anos.

“A vida está voltando ao normal”, disse Zhang Yiwen na época, enquanto visitava um bairro histórico de Pequim repleto de turistas. “Estou ansioso para ver como a economia crescerá no novo ano e o que o país poderá realizar no mercado internacional.”

Essas esperanças, no entanto, foram rapidamente frustradas com a derrubada de um balão chinês fora de curso que sobrevoou os Estados Unidos em fevereiro deste ano, colocando em dúvida as supostas intenções do país em estreitar laços com a economia mais importante do mundo.

Na ocasião, o secretário de Estado, Antony Blinken, cancelou uma viagem a Pequim. Um mês depois, durante a sessão anual da legislatura, em grande parte cerimonial, o líder chinês Xi Jinping acusou os EUA de tentarem isolar e “conter” a China na agenda internacional.

Em contrapartida, os laços com o Oriente Médio e outras regiões em desenvolvimento se estreitaram após a reabertura da China. O país elevou seu prestígio internacional quando a Arábia Saudita e o Irã chegaram a um acordo em Pequim para restabelecer relações diplomáticas, conseguindo um papel de destaque nessas negociações internacionais.

Shi Shusi, analista da televisão chinesa, acredita que o papel desempenhado pelo país em diversos cenários internacionais neste ano demonstra a capacidade de a China assumir um destaque diplomático no mundo em desenvolvimento.

“A China tem amizades tradicionais com esses países”, afirma Shi. “Se prestarmos alguma assistência e reforçarmos a cooperação... parece ser uma solução realista para a China participar no jogo das grandes potências e na governança global.”

Durante o Congresso Nacional do Povo, o primeiro-ministro Li Keqiang anunciou uma meta de crescimento econômico de cerca de 5% para o ano. Mas Li, que faleceu em outubro, estava de saída, sendo substituído por colaboradores próximos de Xi à medida que ele consolidava ainda mais seu poder.

Veículos elétricos foram um trunfo da primavera

Embora a recuperação econômica não tenha atingido um patamar significativo, o Salão do Automóvel de Xangai apresentou uma grata surpresa para a economia do país: os veículos elétricos. As exportações dispararam pouco tempo depois, a tal ponto que, em setembro deste ano, a União Europeia lançou uma investigação comercial sobre os subsídios chineses aos fabricantes de veículos elétricos.

“O mercado de veículos elétricos está melhorando ano a ano, embora a economia global não seja promissora”, disse Li Jing, vendedor de uma pequena concessionária de automóveis elétricas em Wuwei, uma cidade de 1,2 milhão de habitantes na província de Anhui, no leste da China.

Jing afirma que o seu salário permaneceu estável ao longo de toda a restrição da pandemia, mas diz que precisou adiar os planos de comprar um apartamento, com a esperança de que os preços caíssem impulsionados pela crise imobiliária. Essa crise fez com que muitos chineses cortassem gastos, sendo outro fator a contribuir para os entraves econômicos.

Alto desemprego foi destaque do verão

Ao longo do verão, Blinken fez uma viagem a Pequim, atrasada devido ao caso do balão, seguida por visitas da secretária do Tesouro dos EUA, Janet Yellen, do enviado climático, John Kerry, e da então secretária de Comércio, Gina Raimondo.

No entanto, a economia apresentava uma leve melhora à medida que um número crescente de incorporadoras imobiliárias deixavam de pagar dívidas, surpreendidas por uma contenção ao endividamento excessivo que começou em 2020 e paralisou toda a indústria. A taxa de desemprego entre os jovens chineses aumentou para cerca de um em cada cinco, levando o governo a parar de divulgar esses dados.

“A vida não voltou a ser como era antes da pandemia”, disse Liu Qingyu, uma jovem trabalhadora do setor financeiro de Xangai que esperava por mais oportunidades, mas que, em vez disso, está preocupada com a sobrevivência da sua empresa.

Quando o Zhongzhi Enterprise Group falhou com os pagamentos aos seus investidores, aprofundou-se a preocupação de que o colapso imobiliário pudesse transformar-se numa crise financeira profunda. Na época, o governo começou a afrouxar as restrições aos empréstimos para aquisição de habitação e intensificou os gastos na construção, embora os preços da habitação continuassem a cair.

“Acho que em julho a liderança chinesa percebeu que a economia estava com problemas mais sérios do que (eles) esperavam”, disse Wang. “Então eles começaram a injetar mais dinheiro na economia. Mas todas essas medidas foram consideradas incrementais.”

Proprietários de pequenas empresas como Dong Jun cortaram custos para evitar entrar no vermelho. “Os pedidos foram menos da metade do nível pré-pandemia”, disse ele.

A fabricante de carnes cozidas Xinyang Food Co demitiu mais de uma dúzia de funcionários, reduzindo sua força de trabalho para 20. “Temos medo de perder dinheiro”, disse Gao Weiping, co-proprietário e gerente.

Desafios do outono

As relações com os Estados Unidos melhoraram ainda mais no outono deste ano, embora as diferenças fundamentais sobre tecnologia e disputas territoriais continuem a existir.

As visitas de membros da Orquestra da Filadélfia, do American Ballet Theatre, de veteranos americanos da Segunda Guerra Mundial e do governador da Califórnia, Gavin Newsom, estabeleceram um tom amigável antes de uma reunião em novembro em São Francisco entre Xi e o presidente dos EUA, Joe Biden.

“A China não tratou muito bem os seus clientes nos últimos cinco anos devido a tensões geopolíticas”, disse Wang, referindo-se aos mercados de exportação americanos, europeus e outros. “Agora, a China quer concentrar-se no crescimento da economia. Portanto, a China terá de ser gentil com seus maiores clientes.”

Antes da reunião entre Biden e Xi, os EUA ampliaram seus controles de exportação sobre chips de computadores avançados. E uma colisão entre navios chineses e filipinos no Mar do Sul da China remeteu a tensões que poderiam envolver os EUA em um conflito.

Com a proximidade do final do ano, o falecimento do ex-secretário de Estado dos EUA, Henry Kissinger, sublinhou como os tempos mudaram. O político ajudou a arquitetar a normalização da relação China-EUA. no início da década de 1970 e encontrou-se com Xi em Pequim em agosto, aos 100 anos.

Essa aproximação, no entanto, foi feita em uma outra época das duas potências, quando os dois lados encontraram um terreno comum, apesar das suas divergências. Para Shi, o futuro testará a sabedoria dos líderes dos dois países para selar uma possível aproximação.

“O futuro para todos nós não reside em fazer uma grande fortuna, mas na segurança, no esforço para evitar conflitos globais”, disse ele.

Em meio a todos estes fatores de política externa, Li Yu afirma só quer um emprego. Ele acabou trabalhando em um mercado de trabalho diário em Pequim, em setembro, depois que o restaurante de sua família no nordeste da China faliu.

Crescimento e oportunidades de emprego

Li Yu apenas quer um emprego. Ele teve de ir trabalhar em um mercado em Pequim em setembro, depois que o restaurante de sua família no nordeste da China faliu. Ele começou ganhando cerca de 300 yuan (R$ 206) por um dia de 12 horas como entregador de pacotes. Em dezembro, o valor havia caído quase pela metade.

Para os analistas, o principal desafio no próximo ano é como o governo atingirá a sua meta de crescimento de 5% enquanto já se prevê uma desaceleração em 2024. Isso importa não apenas para os trabalhadores da China, mas para o mundo inteiro. A economia dos EUA é a base do status do país como a potência global dominante. Mesmo após seus fabricantes de automóveis e siderúrgicas terem enfrentado dificuldades, o Vale do Silício liderou o caminho para o século 21.

Na sua segunda década no poder, Xi pretende restaurar a estatura global da China. Isso dependerá em grande parte da capacidade do Partido Comunista de superar os seus muitos desafios em 2024 e mais além./ AP

Reforma Tributária mantém impactos negativos para o empresariado e os contribuintes, como aumento de tributos e de burocracia, além de prejudicar competitividade dos pequenos negócios

SÃO PAULO/SP - Mesmo depois de uma longa tramitação entre as duas casas do Congresso Nacional, a Reforma Tributária (PEC 45/2019), agora sacramentada pelo governo, significará um cenário de incerteza ao país já a partir de 2024.

Como a Federação do Comércio de Bens, Serviços e Turismo do Estado de São Paulo (FecomercioSP) vem afirmando, a reforma ainda suscita muitas dúvidas aos contribuintes e ao empresariado de todos os portes e segmentos, principalmente porque pontos essenciais serão regulamentados, a partir de agora, por meio de leis complementares.

Uma dessas incertezas é sobre a alíquota do IVA — que, se ficar como previsto pelo próprio Ministério da Fazenda, será o maior do mundo: 27,5%, superando a Hungria (27%). Ainda que o escopo aprovado na Câmara tenha mantido uma trava a elevações futuras de arrecadação, ela não é suficiente para mudar uma conjuntura de curto prazo em que os brasileiros pagarão mais tributos (e mais altos).

A alta da carga tributária foi uma discussão presente em diferentes propostas de reforma ao longo dos últimos anos e, por isso mesmo, tem sido uma crítica constante da FecomercioSP neste período. Desde que a tramitação da PEC 45/2019 avançou no Congresso, esse apontamento se manifestou em diversas oportunidades – tanto publicamente, na imprensa e em debates organizados pela Entidade, quanto em reuniões com parlamentares, lideranças do Executivo e partidos políticos. Não é uma preocupação trivial já que, hoje, os tributos correspondem a quase 34% do PIB do Brasil.

Judicialização

Em suma, apesar de aprovada, a nova legislação ainda não está pronta. Mais do que isso, não fornece garantias de que será possível atingir o principal objetivo de uma reforma tributária almejada há pelo menos três décadas: a simplificação da estrutura arrecadatória brasileira. A consequência desse cenário será um aumento imediato da judicialização, na medida em que a reforma eleva a insegurança jurídica sobre procedimentos tributários de empresas e contribuintes.

Setor de Serviços será afetado

No médio e no longo prazo, porém, os efeitos serão principalmente sobre o principal setor da economia brasileira: os Serviços, que terão de suportar tributos mais altos, já que o IVA, que possibilita o “creditamento” de tributos pagos em etapas anteriores da cadeia produtiva, manterá uma sequência complexa de débitos e créditos para esses empreendimentos, cuja principal despesa é com folha de pagamento (40% do orçamento), que não dá direito a esses créditos.

Isso resultará em queda de investimentos e em redução de empregos justamente no campo que mais gerou vagas formais ao longo de 2023 e que corresponde a 70% da produção do país. Considerando o peso desse setor para o Produto Interno Bruto (PIB), é de esperar que esses reflexos sejam vistos, daqui alguns anos, no próprio desempenho econômico nacional.

Simples Nacional perderá competitividade

Micro e pequenas empresas, que dão a tônica do dia a dia da economia, também estão sob risco a partir de agora, já que há um novo regramento para transferência de crédito nas aquisições de empresas optantes pelo Simples Nacional. Na atual legislação, esses negócios podem transferir integralmente os créditos de PIS/Cofins no montante de 9,25%. A reforma, porém, restringe a transferência de crédito ao montante cobrado no regime unificado. Isto é, negócios de pequeno porte terão, agora, duas opções: ou se manter integralmente no Simples Nacional, mas com perda de competitividade, ou excluir os novos tributos no regime diferenciado e, então, assumir uma carga tributária maior.

Longa transição

A FecomercioSP ainda se preocupa significativamente com o longo período de transição, que fará com que os contribuintes passem por sete longos anos convivendo com dois sistemas tributários simultâneos.

A proposta também altera tributos que não incidem sobre o consumo, como o Imposto sobre a Propriedade Predial Territorial Urbana (IPTU), por exemplo, que permite às prefeituras alterarem a base de cálculo do imposto por decreto, e que poderá ensejar elevação da tributação sob os imóveis.

Há, contudo, pontos positivos. Um deles é a já citada “trava” que impede que os novos tributos criados — IBS, CBS e IS — resultem em uma carga tributária superior aos tributos substituídos (PIS/Pasep, Cofins, IPI, ISS e ICMS). Algumas atividades dos Serviços também poderão ter redução de até 60% nos tributos, além da inclusão de uma nova alíquota reduzida, no percentual de 30% para profissionais regulamentados, como contadores.

A manutenção de regimes específicos para outras atividades, como nos serviços de turismo. Contudo, um aspecto positivo incluído pelo Senado Federal, a possibilidade de adoção de regime específico para bens e serviços que promovam a economia circular, está entre as exclusões promovida pela Câmara dos Deputados.

Outro ponto suprimido pela Câmara e que, em um primeiro momento, era à sociedade como um todo, é sobre a cesta básica estendida, que permitia a inclusão de outros produtos alimentícios com redução de 60% da alíquota de referência.

Reformas e equilíbrio fiscal

Na visão da FecomercioSP, seria mais salutar se, em vez de prosseguir com uma mudança na legislação que diminuísse os tributos dos setores mais onerados, o governo avançasse em medidas para reduzir os próprios gastos. A Federação e os sindicatos filiados defendem uma reforma sem aumento de carga e que promova simplificação, modernização e desburocratização do sistema tributário.

A legislação atual, fruto de debates há três décadas, penaliza o empresariado e prejudica o ambiente de negócios. Entretanto, é importante que essa mudança aconteça preservando os pilares da economia do Brasil, e não os enfraquecendo. Para isso, a Entidade continuará levando esse posicionamento aos parlamentares no Congresso Nacional.

SÃO PAULO/SP - A segunda parcela do 13º salário, paga até esta quarta-feira (20) aos trabalhadores com carteira assinada, deve ter um impacto de R$ 106,29 bilhões na economia. Estudo da CNC (Confederação Nacional do Comércio de Bens, Serviços e Turismo) revela que, no total, somando a primeira parcela, depositada até 30 de novembro, a injeção de recursos chega a R$ 267,6 bilhões. O montante é 6,2% maior que o registrado em 2022.

"Com mais gente empregada no setor formal, o décimo terceiro salário deste ano não apenas será maior como terá um impacto ainda mais significativo sobre o varejo", afirma a FecomercioSP (Federação do Comércio de Bens, Serviços e Turismo do Estado de São Paulo), em nota.

A entidade estima um aumento de 13,6% do impacto do abono em relação a 2022. Só no estado de São Paulo, o incremento chegará a R$ 10,3 bilhões. Segundo cálculos da federação, o valor total só no estado deve atingir R$ 86,1 bilhões.

Se a maior parte desse valor será destinada à quitação de dívidas e para lidar com despesas comuns dessa época do ano, como IPTU, IPVA e gastos escolares, muita gente vai usar o dinheiro extra para ir às compras também, estima a federação.

A expectativa é que os recursos destinados ao consumo aumentem 23% em 2023, na comparação com o mesmo período do ano passado. Em 2022, cerca de R$ 14 bilhões foram utilizados para consumir, neste ano esse número superará a casa dos R$ 17 bilhões.

O que reforça a perspectiva de que este dezembro será o melhor da história do comércio paulista em termos de faturamento. O setor deve somar receitas na ordem dos R$ 119,7 bilhões no período, o que representa uma alta de 5% em comparação ao mesmo mês do ano passado, segundo dados da FecomercioSP.

Já o estudo da CNC revela que, após dois anos de direcionamento predominante para o pagamento de dívidas, em 2023 os gastos no comércio (R$ 37,35 bilhões) deverão voltar a liderar a intenção de uso da segunda parcela do décimo terceiro salário.

A quitação e o abatimento das dívidas deverão consumir 34% dos recursos (R$ 35,97 bilhões), seguidos por gastos no setor de serviços (R$ 20,31 bilhões) e poupança (R$ 12,66 bilhões).

Benefício para 87,7 milhões de brasileiros

Outro estudo sobre o abono natalino deste ano realizado pelo Dieese (Departamento Intersindical de Estatística e Estudos Socioeconômicos) prevê que o benefício atinja 87,7 milhões de brasileiros, entre trabalhadores, aposentados e pensionistas da Previdência Social, da União, dos estados e dos municípios, num total de R$ 291 bilhões de impacto na economia.

O valor representa 2,7% do PIB (Produto Interno Bruto), a soma de todos os bens e serviços produzidos no país.

Em média, o valor do décimo terceiro salário do setor formal corresponde a R$ 3.806. A maior média deve ser paga aos trabalhadores do setor de serviços (R$ 4.460). Na sequência, aparece a indústria (R$ 3.922). O menor pagamento adicional ficará com os trabalhadores do setor primário (R$ 2.362).

O pagamento da primeira parcela do abono natalino foi feito até o dia 30 de novembro aos trabalhadores com carteira assinada. Já a segunda e última parcela tem que ser paga até esta quarta (20).

Para o professor Jair Rottini, coordenador do curso de ciências contábeis da Faculdade Anhanguera, é importante que todos tenham cautela com o valor extra, analisando com calma o que fazer, já prevendo 2024.

“Para garantir tranquilidade após as festas, é interessante se planejar com o dinheiro do décimo terceiro, gastar com cautela, e não usar a verba para comprar itens que não sejam necessários. Tente quitar dívidas, caso as tenha, assim será possível passar as próximas festividades sem apuros financeiros. O mais importante é não adquirir novos boletos. Pense em ter a vida financeira equilibrada”, afirma o professor. Veja abaixo as orientações.

Cinco dicas para o 13° salário

1. Dívidas

Quem está no cheque especial ou tem parcelas de financiamento no cartão de crédito deve usar o décimo terceiro salário para quitar essas dívidas. Se não der para “zerar” tudo, comece pelas contas que cobram os juros mais altos. Use a quantia recebida para ganhar abatimento das dívidas na hora da negociação.

2. Contas do começo do ano

O planejamento é fundamental para tudo na vida. Já pensou começar o ano com o IPTU, o IPVA, matrículas e materiais escolares pagos? Pois é, utilize o recebimento de novembro e dezembro para começar 2024 com folga no orçamento.

3. Reserva de emergência

Ter um fundo para imprevistos é fundamental para deixar a cabeça tranquila. Nunca se sabe quando vai ocorrer uma doença na família ou a perda do emprego. Por isso, aproveite o salário extra para iniciar um “fundão”. O ideal é que se tenha um valor equivalente a, pelo menos, seis meses de despesas mensais.

4. Investimentos

Se você já dispõe de um fundo para emergências e não tem dívidas, aproveite para investir. Escolha investimentos adequados às suas necessidades. O salário também pode se transformar no primeiro passo para contratar produtos financeiros que garantam a segurança financeira de todos da sua casa. Sempre aplique o dinheiro de forma estratégica, de olho no futuro.

5. Presentes

Se ainda assim você é daqueles que não conseguem ficar sem gastar na época em que mais se presenteia, busque promoções. Antecipe as compras, utilize apenas uma parte do valor recebido para os presentes.

Fonte: Jair Rottini, coordenador do curso de ciências contábeis da Faculdade Anhanguera

Do R7

BRASÍLIA/DF - As três maiores companhias aéreas do Brasil - Azul, Gol e a Latam - anunciaram, na segunda-feira (18), em Brasília, oferta passagens entre R$ 699 e R$ 799 por trecho viajado em 2024. Juntas, irão disponibilizar mais de 25 milhões de bilhetes aéreos.

A medida faz parte da primeira etapa do Programa de Universalização do Transporte Aéreo, detalhado pelo ministro de Portos e Aeroportos, Silvio Costa Filho, aos lados dos diretores das três empresas, como estratégia para redução dos preços de passagens aéreas e queda dos custos de operações no país, em 2024.

Outras ações apresentadas pelas empresas estão: valores mais acessíveis para bilhetes comprados com até 14 dias de antecedência da data da viagem, inclusão de serviços de remarcação sem cobrança de taxa adicional, oferta de tarifas mais acessíveis para compras realizadas em determinados dias da semana; aumento no número de oferta de voos; ampliação da frota aérea, gratuidade no despacho de bagagens e marcação de assento para compras feitas em cima da hora e aumento na oferta de assentos.

Ministro Silvio Costa Filho anuncia primeira etapa do plano de universalização do transporte aéreo. Foto: Jose Cruz/Agência Brasil

O ministro acredita que as medidas anunciadas tornarão os voos domésticos mais acessíveis aos passageiros. “Um conjunto de pacotes que vai beneficiar o consumidor final brasileiro. E a primeira etapa [do Programa de Universalização do Transporte Aéreo], ao longo de 2024, vamos, cada vez mais, ao lado das aéreas, ao lado de todo o governo, perseguir para que a gente possa ter uma redução nas tarifas no Brasil e fazer com que, ao final, o consumidor brasileiro viaje mais.”

Para Silvio Costa Filho, os planos das aéreas são fruto do constante diálogo entre o governo federal e as empresas. “O governo não pode fazer qualquer intervenção, até porque são empresas privadas e nós temos o livre comércio. O que nós estamos fazendo é um trabalho de sensibilização.”

Preço médio

Os preços dos bilhetes aéreos com tarifas máximas, de R$ 699 e R$ 799 por trecho, ficaram, no entanto, acima da tarifa aérea real média em voos domésticos, divulgada pela Agência Nacional de Aviação Civil (Anac). No último levantamento da agência reguladora, em setembro de 2023, o preço médio chegou a R$ 748, o maior do ano. O painel da Anac apresenta os dados das tarifas aéreas comercializadas desde 2002.

Questionado sobre como as tarifas anunciadas pelas companhias acima do recorde apurado pela Anac tornariam as passagens mais baratas, o ministro de Portos e Aeroportos entende que, ainda assim, a população poderá ser beneficiada. “A gente está perseguindo esse valor para que possa haver uma redução, mas sem dúvida alguma, a gente vai ter, sobretudo, comprando com antecedência, passagens mais baratas, nessa agenda que a gente tem trabalhado,” avalia o ministro.

Planos das companhias aéreas

As propostas das três companhias aéreas serão válidas a partir de 2024. Confira as principais medidas anunciadas.

Azul

• oferta de 10 milhões de passagens por até R$ 799 por trecho, por ano, para compras com antecedência de até 14 dias;

• Marcação de assento e bagagem despachada gratuitamente para compras realizadas de última hora;

O CEO da Azul Linhas Aéreas Brasileiras, John Rodgerson, esclarece que um terço dos assentos dos voos da companhia estarão nesta condição. “Estamos animados para fazer esta contribuição como primeiro passo, antes de ter uma saída com a judicialização ou do combustível, outras coisas, porque a gente acredita no mercado livre, que se atacarmos o custo de juros neste país, se atacarmos o preço do combustível, a tarifa média, naturalmente, vai cair”.

Gol

• 15 milhões de passagens por até R$ 699 por trecho para compras com antecedência mínima de 14 dias;

• promoção com voos de R$ 600 a R$ 800, nas compras realizadas com 21 dias de antecedência da data do voo;

• despacho gratuito da bagagem para o passageiro que comprar o bilhete de última hora;

• tarifas de assistência emergencial com desconto de até 80% na tarifa disponível, quando ocorrer o falecimento de um familiar direto.

“A gente está aqui, justamente, para passar essa percepção, firmar compromissos para que a gente possa criar essa agenda positiva, para que a população brasileira saiba que tem um setor que quer, de fato, crescer, estar de portas abertas e dar acesso”, disse o CEO da Gol, Celso Ferrer.

Latam

• campanhas publicitárias para ensinar os consumidores sobre como comprar passagens aéreas mais baratas, com planejamento;

• promoção com um destino semanal com tarifa abaixo de R$ 199;

• atualização do programa de fidelidade, que deixa de ter validade para uso das milhagens;

• aumento da oferta em 3 milhões assentos, com a média de 10 mil assentos diários nos voos da companhia.

O CEO da LATAM Airlines Brasil, Jerome Cadier, anunciou ainda que no programa de milhas da companhia aérea os pontos não expirarão em dois anos. "Nossos pontos não irão caducar a partir de 2024, desde que usados com a LATAM”.

Ele ainda enfatizou a necessidade de haver um trabalho educativo com passageiros no Brasil sobre compras de passagens antecipadas, pois, 6% dos bilhetes custam mais de R$2 mil porque, na maioria das vezes, as passagens são compradas a menos de 10 dias do dia de embarque. “Precisamos fazer um esforço coletivo, que o povo brasileiro possa tentar comprar as passagens com mais antecedência, porque quanto mais planejamento, previsibilidade, eles vão comprar passagens mais baratas no Brasil”, afirmou.

Por Daniella Almeida - Repórter da Agência Brasil

PEQUIM - A economia da China deve ter condições mais favoráveis e mais oportunidades do que desafios em 2024, disse a mídia estatal citando autoridades do gabinete de finanças e economia do Partido Comunista chinês.

As políticas macroeconômicas continuarão a dar apoio à recuperação econômica, disse a agência oficial Xinhua em uma leitura detalhada da Conferência de Trabalho Econômico Central anual realizada de 11 a 12 de dezembro, durante a qual os principais líderes definiram as metas econômicas para o ano seguinte.

"Os preços na China estão baixos, os níveis de dívida do governo central não estão altos e há condições para fortalecer a implementação de políticas monetárias e fiscais", disse a Xinhua, citando no final do domingo o gabinete da Comissão Central de Assuntos Financeiros e Econômicos.

Ainda assim, persistem bloqueios no ciclo econômico doméstico, já que a demanda, o consumo e o investimento empresarial continuam fracos.

No próximo ano, as autoridades do partido disseram que a China procurará mudar de uma recuperação pós-pandemia para um crescimento sustentado do consumo.

No mês passado, o Fundo Monetário Internacional revisou para cima sua previsão de crescimento a China a 5,4% este ano, atribuindo a revisão a uma "forte" recuperação pós-Covid. O governo estabeleceu uma meta de cerca de 5%.

A segunda maior economia do mundo também cultivará novas áreas de crescimento do consumo, como casas inteligentes, recreação, turismo e eventos esportivos.

Os efeitos da emissão de títulos deste ano, cortes nas taxas de juros, redução de impostos e taxas e outras políticas continuarão no próximo ano, segundo a Xinhua.

A China também continuará a monitorar seu mercado imobiliário e atenderá às necessidades razoáveis de financiamento das empresas imobiliárias.

"Com os esforços conjuntos de todas as partes, os objetivos da política de prevenção de riscos imobiliários e estabilização do mercado podem ser totalmente alcançados", disse a Xinhua.

Reportagem de Liz Lee / REUTERS

BRASÍLIA/DF - Aprovada na sexta-feira (15) após 30 anos de discussão, a reforma tributária simplificará a tributação sobre o consumo e provocará mudança na vida dos brasileiros na hora de comprar produtos e serviços.

Cesta básica, remédios, combustíveis, serviços de internet em streaming, os produtos são diversos. Com uma longa lista de exceções e de alíquotas especiais, o novo sistema tributário terá impactos variados conforme o setor da economia. Paralelamente, pela primeira vez na história, haverá medidas que garantam a progressividade na tributação de alguns tipos de patrimônio, como veículos, e na transmissão de heranças.

Ao longo do próximo ano, o Congresso terá de votar leis complementares para regulamentar a reforma tributária. Segundo o ministro da Fazenda, Fernando Haddad, os projetos serão enviados nas primeiras semanas de 2024.

Também no próximo ano, o governo poderá dar início à reforma do Imposto de Renda, com mudanças como a taxação de dividendos (parcela de lucros das empresas distribuídos aos acionistas). Nesse caso, porém, as mudanças ocorrerão por meio de projeto de lei, com quórum menor de votação.

Confira como a reforma tributária mudará o dia a dia do consumidor:

Cesta básica

Um dos itens que mais gerou polêmica na reforma foi a tributação da cesta básica. O Senado havia criado duas listas de produtos. A primeira com a cesta básica nacional, destinada ao enfrentamento da fome. Essa cesta terá alíquota zero e poderá ter os itens regionalizados por lei complementar.

Os senadores haviam criado uma segunda lista, chamada de cesta básica estendida, com alíquota reduzida para 40% da alíquota-padrão e mecanismo de cashback (devolução parcial de tributos) a famílias de baixa renda. O relator da reforma na Câmara, deputado Aguinaldo Ribeiro (PP-PB), no entanto, retirou essa lista, sob o argumento de que boa parte dos alimentos é beneficiada pela alíquota reduzida para insumos agropecuários.

O impacto final sobre os preços, no entanto, ainda é desconhecido. No fim de junho, a Associação Brasileira de Supermercados (Abras) apresentou um relatório segundo o qual a cesta básica poderia subir 59,83% em média com a redação anterior da reforma tributária, que reduzia pela metade a alíquota do Imposto sobre Valor Adicionado (IVA) dual.

O estudo, no entanto, foi contestado por economistas, parlamentares e membros do próprio governo. Na época, o secretário extraordinário da Reforma Tributária do Ministério da Fazenda, Bernard Appy, disse que o novo sistema baratearia a cesta básica. O relator da reforma na Câmara, deputado Aguinaldo Ribeiro (PP-PB), apresentou um estudo do Banco Mundial, segundo o qual a carga tributária sobre a cesta básica cairia 1,7%, em média, com a alíquota de IVA dual reduzida em 50%.

A disparidade nas estimativas ocorre porque atualmente muitos produtos da cesta básica são tributados em cascata, com os tributos incidindo sobre o preço na etapa anterior da cadeia, antes de chegarem aos supermercados. A isenção atual de tributos federais sobre os produtos da cesta barateia os produtos por um lado, mas por outro lado impede o aproveitamento de créditos tributários, devoluções de tributos pagos nas etapas anteriores da cadeia produtiva.

No sistema de IVA dual, a devolução dos créditos tributários, segundo o governo, compensaria a cobrança de impostos. A alíquota do IVA dual só será definida após a reforma tributária. O relatório da Abras usou uma alíquota de IVA de 12,5%, pouco menos da metade da provável alíquota cheia de 27,5% estimada por economistas, para justificar um eventual encarecimento da cesta básica.

O novo redutor de 60% e a futura alíquota zero deverão baratear os produtos da cesta básica, mas o cálculo sobre o impacto final só poderá ser feito quando a reforma tributária entrar em vigor. Itens mais industrializados, com cadeia produtiva mais longa, deverão ter redução maior de preços. Alimentos in natura ou pouco processados deverão ter leve redução ou até leve aumento porque terão poucos créditos tributários.

Remédios

O texto aprovado prevê a alíquota reduzida em 60% para medicamentos e produtos de cuidados básicos à saúde menstrual. O Senado incluiu na lista de alíquota reduzida produtos de nutrição enteral e parenteral, que previnem ou tratam complicações da desnutrição.

Segundo especialistas, a reforma não deverá trazer grandes impactos sobre o preço dos medicamentos. Isso ocorre por dois motivos. Primeiramente, os medicamentos genéricos estão submetidos a uma legislação específica. Além disso, a Lei 10.047, de 2000, estabelece um regime tributário especial a medicamentos listados pelo Ministério da Saúde.

O Senado também incluiu na isenção de IVA a compra de medicamentos e dispositivos médicos pela administração pública e por entidades de assistência social sem fins lucrativos. A Câmara dos Deputados tinha zerado a alíquota para medicamentos usados para o tratamento de doenças graves, como câncer.

Combustíveis

A reforma tributária estabelece um regime de tratamento diferenciado para combustíveis e lubrificantes. O IVA dual, com alíquota única em todo o território nacional e variando conforme o tipo de produto, será cobrado apenas uma vez na cadeia produtiva, no refino ou na importação. A mudança segue uma reforma proposta em 1992.

Durante a tramitação no Senado, no entanto, foi incluída a possibilidade de cobrança do Imposto Seletivo, tributo sobre produtos que gerem danos à saúde e ao meio ambiente, sobre combustíveis e petróleo (para a extração de petróleo e de minérios, haveria alíquota de 1%). Durante a votação na Câmara nesta sexta-feira, o PSOL tentou elevar essa alíquota, mas os deputados derrubaram o destaque.

Segundo o Centro Brasileiro de Infraestrutura (CBIE), o imposto seletivo deve gerar R$ 9 bilhões em arrecadação, considerando apenas a exploração de petróleo, sem os demais minérios.

Segundo o Instituto Brasileiro de Petróleo e Gás (IBP), o regime diferenciado levará a uma forte alta do preço final aos consumidores. Especialistas, no entanto, afirmam que o impacto é incerto porque muitos pontos do regime diferenciado para os combustíveis serão definidos por lei complementar e a reforma prevê a possibilidade de concessão de créditos tributários. Além disso, o impacto só será conhecido após a definição da alíquota cheia do IVA dual.

Veículos

A cobrança de Imposto sobre a Propriedade de Veículos Automotores (IPVA) passará a incidir sobre veículos aquáticos e aéreos, como jatos, helicópteros, iates e jet ski. A reforma também estabelece que o imposto passará a ser progressivo conforme o impacto ambiental do veículo. Veículos movidos a combustíveis fósseis pagam mais. Veículos movidos a etanol, biodiesel e biogás e os carros elétricos pagarão menos IPVA.

O Senado acatou uma emenda da senadora Mara Gabrilli (PSD-SP) e incluiu a compra de automóveis por taxistas e pessoas com deficiência e autismo entre os itens com alíquota zero. O benefício existe atualmente e seria extinto com a reforma tributária.

Em julho, durante a primeira votação na Câmara, os deputados criaram uma lista de exceção para evitar a cobrança sobre veículos usados para a agricultura e para serviços. A relação abrange os seguintes tipos de veículos: aeronaves agrícolas e certificadas para prestar serviços aéreos a terceiros; embarcações de pessoa jurídica com outorga de serviços de transporte aquaviário; embarcações de pessoa física ou jurídica que pratique pesca industrial, artesanal, científica ou de subsistência; plataformas que se locomovam na água sem reboques (como navio-sonda ou navio-plataforma); e tratores e máquinas agrícolas.

No Senado, a prorrogação, até 2032, de um incentivo para montadoras das regiões Norte, Nordeste e Centro-Oeste elevou as tensões. Na primeira votação, em julho, a Câmara havia derrubado a prorrogação desse incentivo. Na primeira versão do relatório no Senado, o incentivo foi prorrogado apenas para a produção de carros elétricos, mas a Comissão de Constituição e Justiça (CCJ) da Casa estendeu o benefício a montadoras de veículos movidos a biodiesel e a veículos híbridos movidos a biodiesel e a gasolina.

Isso gerou mal-estar entre os governadores do Sul e do Sudeste, que alegaram desigualdade de condições com as montadoras instaladas nas duas regiões. Na sexta-feira, o relator Aguinaldo Ribeiro concordou em manter o benefício no texto-base, mas destacar esse ponto. Diferentemente da primeira votação na Câmara, onde o incentivo obteve 307 votos, um a menos que os 308 necessários, os deputados mantiveram o benefício por 341 votos a favor, 153 contra e quatro abstenções.

Por Wellton Máximo – Repórter da Agência Brasil

SÃO PAULO/SP - O concurso 2.669 da Mega-Sena ocorreu às 20h de sábado (16), na cidade de São Paulo, e ninguém conseguiu acertar as seis dezes.

Veja os números sorteados:

04 - 07 - 16 - 35- 46 - 54

5 acertos:

64 apostas ganhadoras, R$ 36.773,28

4 acertos:

3.317 apostas ganhadoras, R$ 1.013,60

A estimativa de prêmio do próximo concurso, a Mega da Virada, em 31/12/2023, é de R$ 550 milhões.

A aposta mínima para a Mega-Sena custa R$ 5 e pode ser realizada também pela internet, até as 19h.

Descontrole com as contas públicas pode interromper ciclo de quedas na taxa básica de juros

BRASÍLIA/DF - Considerando todos os riscos envolvidos na conjuntura econômica brasileira, a decisão do Comitê de Política Monetária (Copom) do Banco Central (Bacen) de manter o ciclo de cortes na taxa básica de juros do País é acertada. A redução de 0,5 ponto porcentual (p.p.) tira a Selic do patamar de 12,25% ao ano (a.a.), inserindo-a na meta anual de 11,75%, muito por causa dos números de inflação, que continuam permitindo mais reduções desse tipo — assim como pelo cenário externo mais favorável.

No entanto, a Federação do Comércio de Bens, Serviços e Turismo do Estado de São Paulo (FecomercioSP) salienta que o descontrole fiscal pode prejudicar os cortes futuros na Selic. Isso acontece porque, apesar de mantida a meta de déficit primário zero em 2024, o mercado não acredita mais na capacidade de o governo cumpri-la — e caso o faça, será possível apenas com o aumento de tributos. A previsão é que, em 2023, o governo gaste aproximadamente R$ 200 bilhões a mais do que em 2022, gerando um déficit entre R$ 150 bilhões e R$ 200 bilhões, contra um superávit de R$ 43 bilhões em 2022. Esse contexto, para a Entidade, limita tanto a magnitude como o número de reduções na Selic no ano que vem. É bem possível, assim, que, sem mudança na dinâmica fiscal, o ciclo de cortes se encerre.

A decisão de hoje, porém, se baseia em uma conjuntura positiva. O IPCA acumulado está muito próximo da banda superior da meta, e o número de novembro ficou abaixo das expectativas, com alta de apenas 0,28% (em novembro do ano passado, era de 0,41%). Ainda que os preços de alimentos e bebidas tenham subido no mês, os de peças de vestuário e artigos do lar caíram e compensaram o valor.

Além disso, o cenário externo é favorável: pós muita tensão frente à elevação constante da inflação norte-americana até o meio do ano, houve sucessivas quedas dos índices desde então, mesmo com os juros básicos da economia dos Estados Unidos não passando da casa dos 5,25%. Hoje, a maioria dos indicadores do país estão entre 3% e 3,5%. O FED (Banco Central estadunidense) afirma que não fará esforços para trazer a inflação para a meta no curto prazo, ou seja, não há expectativa de elevação dos juros daquele país, o que poderia pressionar o nosso câmbio e impactar a inflação brasileira.

Na China, por sua vez, a continuidade do processo de desaceleração da economia também garante que os preços das commodities não sofram aumentos abruptos. Além disso, não há sinalização do governo chinês de promover grandes estímulos fiscais, monetários ou mesmo setoriais ao longo do ano que vem.

Diante de tudo isso, a decisão do Bacen é, novamente, correta. Em 2024, porém, o cenário é de atenção quanto a uma possível interrupção precoce desse ciclo de redução da Selic, caso medidas de contenção de gastos do governo não sejam implementadas.

BRASÍLIA/DF - A Caixa Econômica Federal paga nesta sexta-feira (15) a parcela de dezembro do novo Bolsa Família aos beneficiários com Número de Inscrição Social (NIS) de final 5. Pelo terceiro mês seguido, o benefício tem um adicional para mães de bebês de até seis meses de idade.

Chamado de Benefício Variável Familiar Nutriz, o adicional corresponde a seis parcelas de R$ 50 para garantir a alimentação da criança. Com o novo acréscimo, que destina R$ 20 milhões a 420 mil mães neste mês, o Ministério do Desenvolvimento e Assistência Social, Família e Combate à Fome informa que está concluída a implementação do novo Bolsa Família.

Além do novo adicional, o Bolsa Família paga um acréscimo de R$ 50 a famílias com gestantes e filhos de 7 a 18 anos e outro, de R$ 150, a famílias com crianças de até 6 anos.

O valor mínimo corresponde a R$ 600, mas com o novo adicional o valor médio do benefício sobe para R$ 680,61. Segundo o Ministério do Desenvolvimento e Assistência Social, neste mês o programa de transferência de renda do Governo Federal alcançará 21,06 milhões de famílias, com gasto de R$ 14,25 bilhões.

Desde julho, passou a valer a integração dos dados do Bolsa Família com o Cadastro Nacional de Informações Sociais (CNIS). O CNIS conta com mais de 80 bilhões de registros administrativos referentes a renda, vínculos de emprego formal e benefícios previdenciários e assistenciais pagos pelo INSS.

Com base no cruzamento de informações, 190 mil famílias passaram a fazer parte do programa em dezembro. A inclusão foi possível por causa da política de busca ativa, baseada na reestruturação do Sistema Único de Assistência Social (Suas) e que se concentra nas pessoas mais vulneráveis que têm direito ao complemento de renda, mas não recebem o benefício. Desde março, 2,85 milhões de famílias passaram a fazer parte do Bolsa Família.

Regra de proteção

Cerca de 2,47 milhões de famílias estão na regra de proteção em dezembro. Em vigor desde junho, essa regra permite que famílias cujos membros consigam emprego e melhorem a renda recebam 50% do benefício a que teriam direito por até dois anos, desde que cada integrante receba o equivalente a até meio salário mínimo. Para essas famílias, o benefício médio ficou em R$ 372,39.

Reestruturação

Desde o início do ano, o programa social voltou a ser chamado de Bolsa Família. O valor mínimo de R$ 600 foi garantido após a aprovação da Emenda Constitucional da Transição, que permitiu o gasto de até R$ 145 bilhões fora do teto de gastos neste ano, dos quais R$ 70 bilhões estão destinados a custear o benefício.

O pagamento do adicional de R$ 150 começou em março, após o governo fazer um pente-fino no Cadastro Único para Programas Sociais do Governo Federal (CadÚnico), para eliminar fraudes.

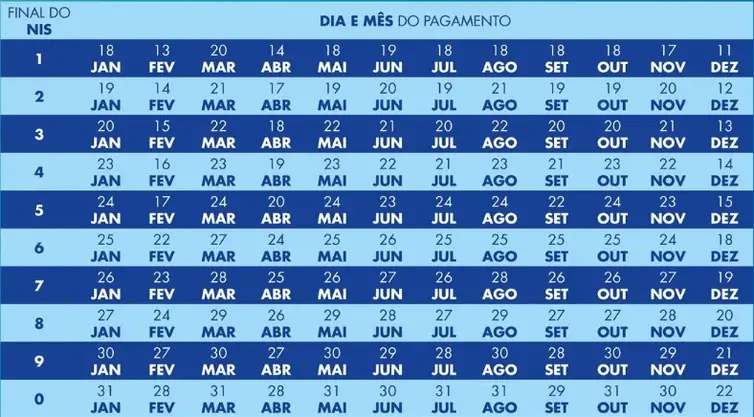

No modelo tradicional do Bolsa Família, o pagamento ocorre nos últimos dez dias úteis de cada mês. Em dezembro, o calendário é antecipado, e as parcelas são liberadas antes do Natal. O beneficiário poderá consultar informações sobre as datas de pagamento, o valor do benefício e a composição das parcelas no aplicativo Caixa Tem, usado para acompanhar as contas poupança digitais do banco.

Calendário do Bolsa Família - Ministério do Desenvolvimento e Assistência Social, Família e Combate à Fome

Auxílio Gás

O Auxílio Gás também será pago nesta sexta-feira às famílias cadastradas no Cadastro Único para Programas Sociais do Governo Federal (CadÚnico), com NIS final 5. O valor caiu para R$ 104, por causa das reduções recentes no preço do botijão.

Com duração prevista até o fim de 2026, o programa beneficia cerca de 5,3 milhões de famílias. Com a aprovação da Emenda Constitucional da Transição e da medida provisória do Novo Bolsa Família, o benefício foi mantido em 100% do preço médio do botijão de 13 kg até o fim do ano.

Só pode receber o Auxílio Gás quem está incluído no CadÚnico e tenha pelo menos um membro da família que receba o Benefício de Prestação Continuada (BPC). A lei que criou o programa definiu que a mulher responsável pela família terá preferência, assim como mulheres vítimas de violência doméstica.